在外贸交易里,如果你只做一种收款方式,那跟客户谈判的时候就会失去一些优势。因为客户在你这里没得选择,他可能就会去找另外一个更多选择的供应商;而且,不同的付款方式对于公司的财务和风险管理至关重要。对于2B大额外贸交易,以下是几种常用的收款方式:

T/T(电汇):买方通过银行将款项汇至卖方的账户。它是一种快速和相对的方式。

D/P(付款交单):卖方在装运货物后提供交单,买方在接收单据后支付款项。这是一种相对简单的方式,但卖方承担一定的风险。

L/C(信用证):信用证是一种银行担保,确保卖方在提供所需文件后才能收到款项。这是一种的方式,但需要严格遵守信用证的规定。

T/T与D/P,这两种收款方式相对简单,但付款交单方式的风险较高,信用证却是比较复杂但风险相对较小的一种。目前有些国家在特定情况下要求必须采用信用证结算,以确保交易的和可靠,比如我们熟知的“信用证进口大国”孟加拉国、巴基斯坦、阿尔及利亚、尼日利亚、埃及等。所以今天和大家聊一聊”L/C(信用证)“。

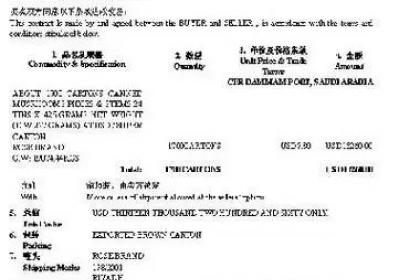

确认信用证副本

在确认双方接受信用证作为结算方式后,建议客户提前提供信用证草本以供审核。注意以下几点:

仔细核对条款:检查信用证内的每一条款是否与订单合同一致,注意是否有可能导致拒付的隐含条款。

保证文件合规:检查文件要求是否符合实际可办理情况,避免无法满足的文件要求。

信用证关系人

1.信用证申请人(Applicant)

开证申请人是向银行提交申请书申请开立信用证的人,它一般为进出口贸易业务中的进口商。

2.信用证通知行(Advising Bank)

通知行是受开证行的委托,将信用证通知给受益人的银行,它一般为开证行在出口地的代理行或分行。

3.信用证付款行(Paying Bank/Drawee Bank)

承兑行是开证行在承兑信用证中指定并授权向受益人承担(无追索权)付款责任的银行。

4.信用证承兑行(Accepting Bank)

承兑行是开证行在承兑信用证中指定的并授权承兑信用证项下汇票的银行。在远期信用证项下,承兑行可以是开证行本身,也要以是开证行指定的另外一家银行。

5.信用证议付行(Negotiating Bank)

议付行是根据开证行在议付信用证中的授权,买进受益人提交的汇票和单据的银行。

6.信用证偿付行(Reimbursing Bank)

偿付行是受开证行指示或由开证行授权,对信用证的付款行,承兑行、保兑行或议付行进行付款的银行。

7.信用证转让行(Transferring Bank)

转让行是应受益人的要求,将可转让信用证转让给第二益人的银行。转让行一般为信用证的通知行。

信用证特点

信用证结算方式的特点是:

一.开证行负付款责任;

二.信用证是一项独立文件,不依附于贸易合同;

三.信用证业务只是处理单据,而与货物无关。

四.信用证按照单证一致、单单一致的原则。